La contribution des investissements alternatifs à l’allocation d’actifs

Le débat sur l’inflation a été particulièrement animé ces derniers temps et, tandis que s’affrontent la thèse d’une inflation provisoire et celle d’une inflation structurelle plus élevée, force est de constater que le discours de la banque centrale américaine a considérablement évolué au cours des derniers mois. Le changement est tel, que certains analystes se demandent même si la Fed n’a pas simplement commis une erreur de jugement majeure qui pourrait entraîner une sérieuse correction des marchés financiers. À court terme, la Fed a tellement laissé filer l’inflation qu’elle n’a d’autre choix que de commencer à relever ses taux directeurs en mars. La divergence entre les banques centrales des pays développés et celles des pays émergents, qui ont amorcé leur cycle de hausse des taux depuis des mois déjà, a également de quoi surprendre. En effet, au moment où nous écrivons ces lignes, la Fed est encore en train d’injecter des liquidités dans les marchés! Pour l’heure, l’inflation reste néanmoins surtout un problème américain (à l’exception de cas spécifiques tels que la Turquie et sa politique monétaire peu orthodoxe, ou la hausse significative des prix de l’énergie en Europe) qui résulte d’une combinaison de facteurs, dont la politique monétaire ultra-accommodante, les mesures de relance budgétaire sans précédent, la forte croissance économique, le surplus d’épargne des ménages et le taux de chômage historiquement bas qui exerce une pression à la hausse sur les salaires. À cela s’ajoute le facteur Chine. En effet, la politique «zéro covid» menée par les autorités chinoises, couplée à l’immunité collective relativement faible et à un vaccin moins efficace, provoque des mises à l’arrêt partielles répétées de l’économie chinoise. L’impact sur les chaînes d’approvisionnement, notamment la production de biens de consommation pour les pays occidentaux, se fait sentir. Si l’inflation globale est assez faible en Chine, l’inflation sur les coûts de production est en hausse de plus de 10% en variation annuelle.

Cette situation va pousser les banques centrales des pays développés, et en premier lieu la Fed, à relever très rapidement leurs taux. Il est difficile d’anticiper le rythme et l’amplitude de ces hausses, mais la direction est claire. Il y a plusieurs conséquences en termes d’allocation d’actifs et les gérants de portefeuille ne peuvent pas rester insensibles à ce changement de contexte macroéconomique.

- Côté actions, les secteurs value surperforment désormais sensiblement les secteurs growth, qui avaient été les grands gagnants de la pandémie et de la dernière décennie. Dans un tel environnement de marché déterminé par les facteurs macroéconomiques, les expositions sectorielles seront primordiales. Avec plus de 10 rotations en 2021, la gestion actions n’a pas été des plus aisées. La performance des indices peut masquer certaines réalités et le Nasdaq, qui a gagné 22% en 2021, ne serait en hausse que de 9%sur ses 5 plus grandes capitalisations. Nous estimons qu’à ce stade, une approche «mixte» avec une sélection d’entreprises de bonne qualité est la meilleure approche.

- Côté obligations, il semble presque impossible d’espérer des rendements convenables sans prendre des risques non rémunérés. La période d’argent gratuit a duré si longtemps que certaines réalités économiques vont refaire surface à mesure que cette période se termine et nous ne voyons pas comment les marchés de la dette privée pourraient être épargnés par la hausse des taux.

Au cours des 10 dernières années, le modèle classique de portefeuille 60/40, c’est-à-dire d’allocation de 60% en actions et 40% en obligations, a généré une performance ajustée du risque satisfaisante, mais on peut légitimement douter que ce soit le cas dans les mois à venir. Dans ce contexte, les stratégies de «valeur relative» semblent particulièrement indiquées. Leur objectif est de générer des performances régulières, décorrélées et peu volatiles. Il existe deux grandes familles de stratégies de valeur relative:

- Les plates-formes multi-stratégies multi-gérants, qui sont généralement de grande taille et capables d’attirer les meilleurs traders.

- Les gérants de petite taille qui mettent en œuvre des stratégies de niche sur des segments de marché spécifiques. Fort de sa connaissance approfondie de cet univers d’investissement, de son processus de sélection efficace et de sa capacité à investir aux côtés des meilleurs gérants, NS Partners a été en mesure de construire des portefeuilles robustes, capables de générer des performances en toutes circonstances depuis plus de 20 ans.

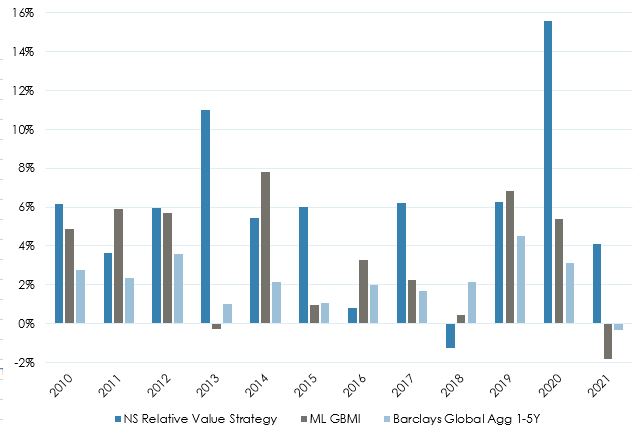

Le graphique ci-dessus présente les performances annuelles de la stratégie NS « Relative Value » au regard des indices obligataires BoA-ML Global Bond et Barclays Global Aggregate 1-5Y.

- Au cours des 12 dernières années, la stratégie a réalisé une performance annuelle moyenne nette de +5,8%, contre +3,4% et +2,2% pour les deux indices.

- La volatilité annualisée de la stratégie n’est que de 3,1% et ne présente aucune corrélation avec les marchés obligataires.

- Qui plus est, si l’on considère les 10 mois où le 10 ans américain a le plus augmenté, la stratégie a réalisé une performance moyenne de +0,96% pendant que l’indice BoA-ML Global Bond affichait exactement la même performance moyenne en valeur absolue, mais en négatif, à -0,96%!

Enfin, si le passé ne vous convainc pas, considérez le présent: l’indice Bloomberg 60/40 a perdu 4,2% en janvier 2022 tandis que la stratégie NS Relative Value n’est estimée qu’en légère baisse pour le mois.

Les performances passées ne garantissent pas les résultats futurs. Les opinions, stratégies et instruments financiers décrits dans le présent document peuvent ne pas convenir à tous les investisseurs. Les opinions énoncées sont celles valables à la date de publication de ce document. Toute référence aux indices de marches ou composites, indices de référence, ou autres mesures de performance relative des marches a une certaine période sont indiquées à titre d’information. NS Partners ne donne aucune garantie et n’est aucunement responsable de l’exactitude et de l’exhaustivité de l’ensemble des informations (données financières de marche, cours de bourse, avis de recherche ou description de tout autre instrument financier) contenus dans ce document. Le présent document n’est pas destiné aux personnes ou entités qui seraient citoyennes ou résidentes d’un lieu, état, pays ou juridiction dans lesquels sa distribution, sa publication, sa mise à disposition ou son utilisation seraient contraires aux lois ou règlements en vigueur. Les informations et données fournies dans le présent document sont communiquées à titre indicatif uniquement et ne constituent ni une offre, ni une incitation à acheter, vendre ou souscrire a des titres ou tout autre instrument financier. Il est fait référence dans ce document a des fonds d’investissement qui n’ont pas été enregistrés auprès de la Finma et ne peuvent donc pas être distribues en ou depuis la suisse sauf à certaines catégories d’investisseurs éligibles. Certaines des sociétés du groupe NS Partners ou ses clients peuvent être détenteurs d’une position dans les instruments financiers de l’un des émetteurs mentionnes dans ce document, ou agir en tant que consultant pour l’un d’eux. Des informations supplémentaires sont disponibles sur demande.

© Groupe NS Partners